Entrepreneur | Web3 | AI

穩定利率DeFi產品 — Delta Neutral Vault

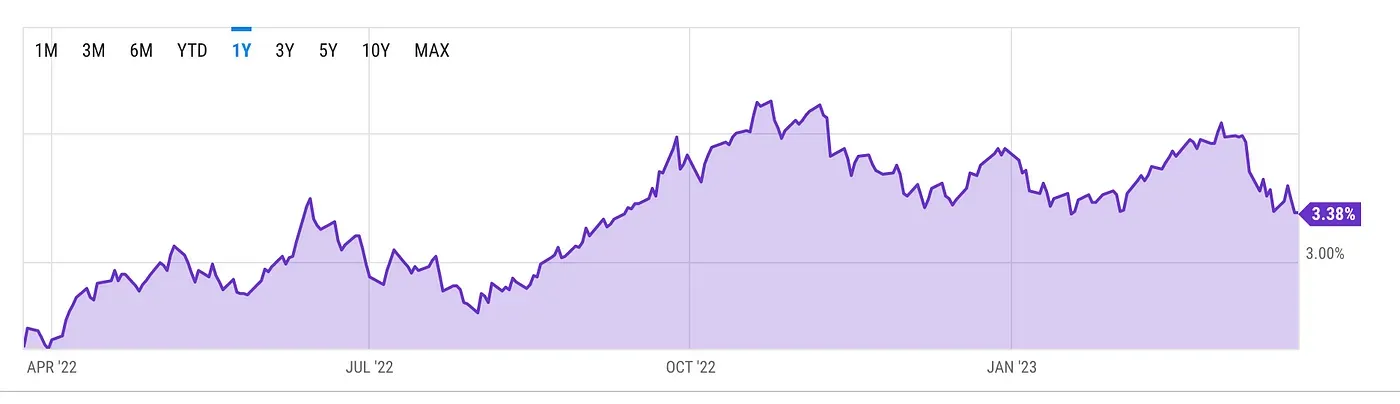

金融市場裡面有許多不同的交易工具,有股票、期貨、選擇權、債券、基金等,同時也對應了不同的風險與報酬,通常資金越大,越會追求穩定報酬,穩定報酬的基準,通常會參考美國十年債的利率,目前大約3.38%,如下圖:

隨著投資標的風險評級不同,對應不同風險報酬比的各種投資標的,投資人就可以依據自己的風險偏好做投資,在加密貨幣領域也是如此,從一開始穩定幣LP利率可以動輒50%以上,許多頭礦動輒數百%的利率,甚至有OlympusDao的 (3, 3)還有上萬%的利率,但往往都是賺到利息,賠了本金,還有穩定幣池的LP看似Impermanant Loss風險相對較低,但有時穩定幣脫鉤、閃電貸攻擊等層出不窮,常常都是花式被割。

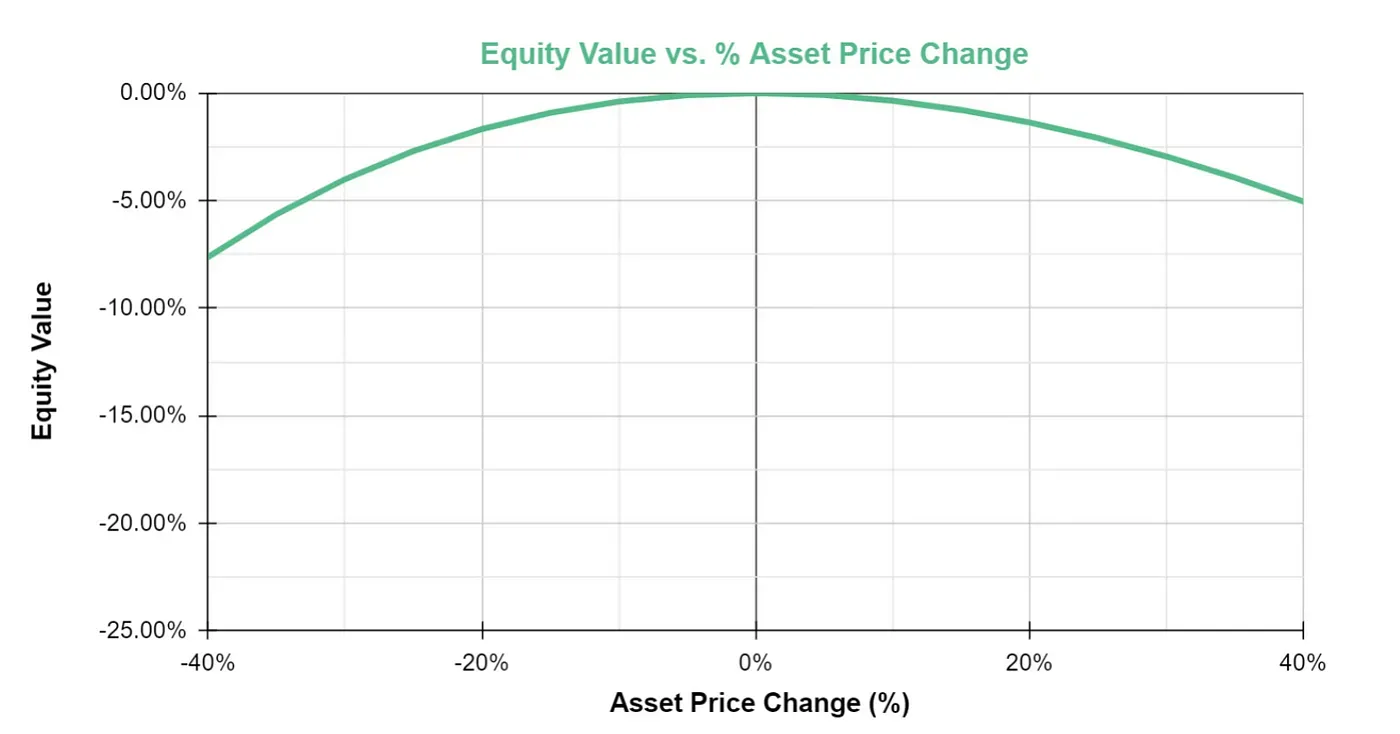

這時許多人開始思考穩定與安全的利率應該是多少?或是如何賺到真的合理的利率,而不是迷信高利率,卻自己被當成礦挖。開始有許多Delta Neutral的DeFi Protocol,像是Solana上的Francium早期就有Pseudo-Delta Neutral Vault,基本上是流動性挖礦加上借貸不同的幣別達到放空的效果,因此在某些特定的價格區間,可以有Delta-Neutral的效果,如圖:

上圖表達的是當對應資產只要在一段時間內,價格維持在-20%-20%之間就能夠維持正收益,利率來自於流動性挖礦的收益。

於是如何一邊賺取利率,一邊又能夠規避風險的產品,變得相對重要,要規避風險就必須了解有什麼樣的避險工具,以及工具相應的特性有哪些,以下列舉一些DeFi上可用來避險工具有哪些。

- 鏈上合約(dYdX, Perp, GMX):可用鏈上衍生品來放空或是作多避險。

- 借貸協議(AAVE, Uniswap):透過借貸達到放空或是作多的效果,組合後可規避風險。

- 鏈上選擇權(Lyra, Hegic):選擇權本身就是個很有彈性的工具,但因為評價複雜,加上鏈上選擇權規模較小(近一個月每日名目本金的量大約為5M-10M),所以並不是這麼好用的工具。

如何找到有相對高利率的投資標的,加上避險,達到穩定收益的產品,就是很重要的目標。於是我們就針對GMX的Delta Neutral Vault做了一些研究,GMX是一個鏈上衍生品協議

以下列出幾個相關的Delta-Neutral Vault:

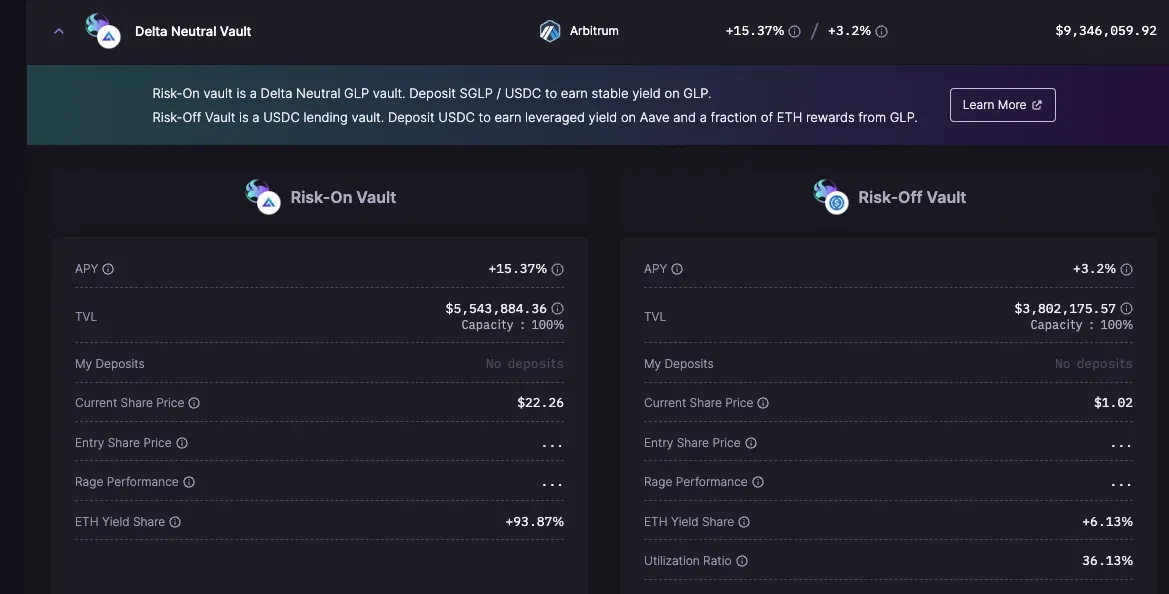

Rage Trade:Rage trade的Delta-Neutral Vault是透過Risk-on與Risk-off vault達成,想要賺取穩定GLP收益並且避險的使用者可以存Risk-on Vault,如果要賺穩定收益可以存Risk-off Vault,Risk-off Vault裡面的資金提供給Risk-on Vault透過AAVE借貸,以達成Risk-on Vault的Delta-Neutral效果。值得一提的是,Rage Trade開始嘗試避Trader’s OI risk,因為GLP的獲利除了手續費之外,就是交易者的虧損,相對的,只要交易者獲利了,GLP就會虧損,因此除了BTC, ETH這種成份代幣的風險之外,Rage Trade也開始嘗試避Trader’s OI Risk,Rage Trade預計要避到60%的Trader’s risk。目前Rage Trade的Delta Neutral Vault利率在20.07%,TVL是7.7M。

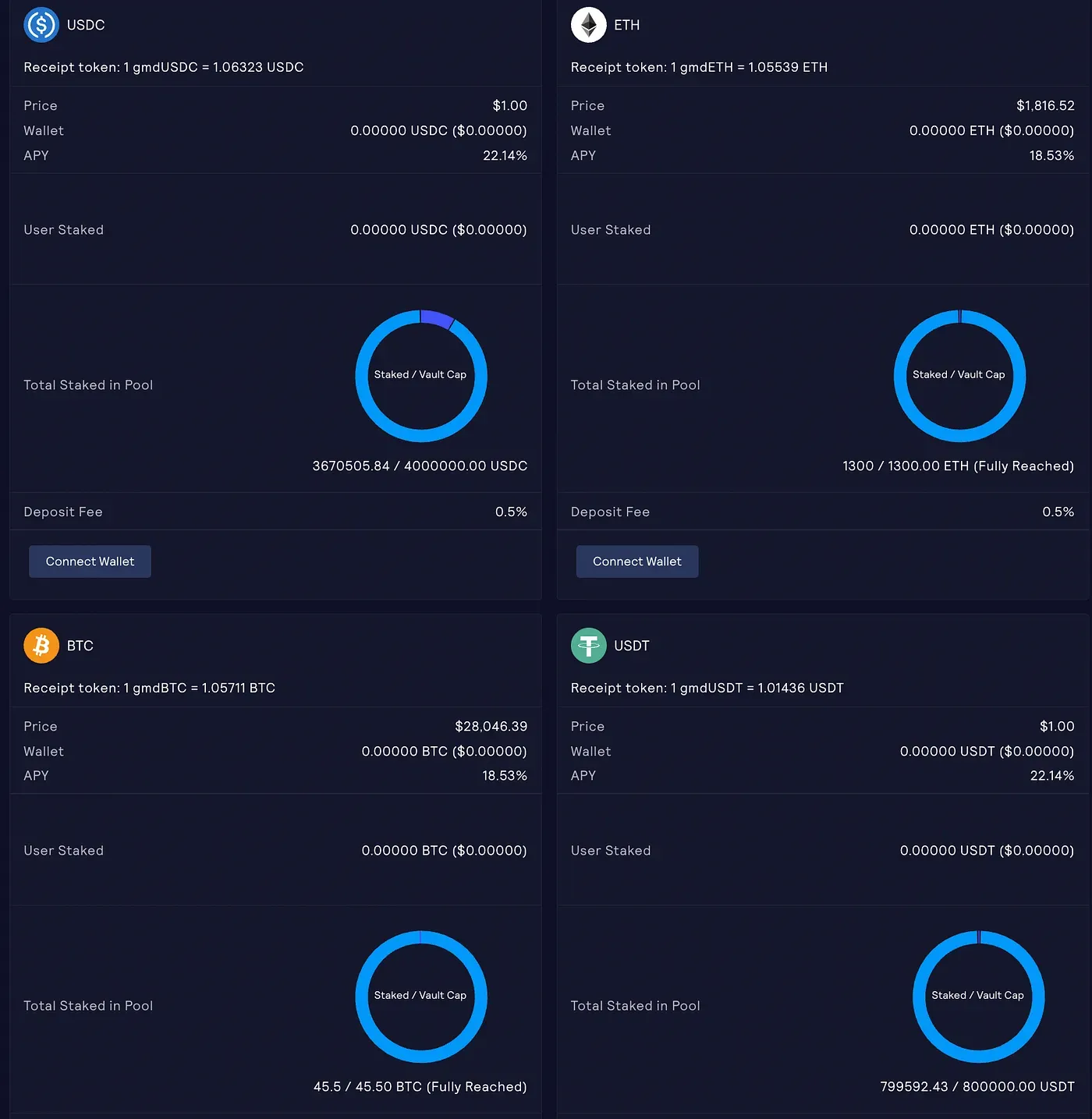

GMD Protocol:GMD Protocol的做法是有四個Sigle Asset Vault,分別是USDC(USDT), ETH, BTC (如下圖)

GMD會將這些Single Vaults依照GLP目前代幣比例組成,加上GMD Reserve會放一定比例的USDC, BTC, ETH作為buffer,當GLP成分比例改變時,會用buffer來Rebalance來達到Delta Neutral。

GMD透過Reserve來承擔GLP組成比例改變造成的損失,也就是透過GMD Reserve承擔Delta Risk,那GMD Reserve承擔Delta Risk有什麼好處呢?就是GLP Trader’s Loss將會成為GMD Reserve的獲利。目前GMD的TVL約為12M。

Neutra Finance:Neutra Finance用Dai存Delta Neutral Vault,它避險的方式是使用者資金的90%存GLP,另外10%資金在GMX開對應的空單來避險,目前Delta Neutral Vault的利率是29.36% (含esNEU reward)。

介紹了幾個Delta Neutral Vaults的機制後,可以歸納出幾個參數,是作為Delta Neutral要關注的,以下分別說明:

GLP目前成分代幣的比例

以2023/4/10為例,ETH 29%, BTC17.38%, Link 0.69%, Uni 0.68%, USDC 44.07%, USDT 0.29%, Dai 7.09%, Frak 0.76%。

GLP代幣的成份會因為這些代幣下跌而虧損,因此主要的避險標的就是這些非穩定幣的組成。而這些組成裡面比較大比例的是BTC, ETH與穩定幣,通常Delta Neutral Vault都是避BTC, ETH為主,但要注意的是有時候市場大跌,Link, Uni這種代幣跌的幅度可能更大,也是要留意的風險。

Trader’s PnL

因為GLP與交易者對做,因此交易者虧損,GLP獲利,相反的,交易者獲利,則GLP會虧損,所以目前Trader’s PnL也是個重要的指標。

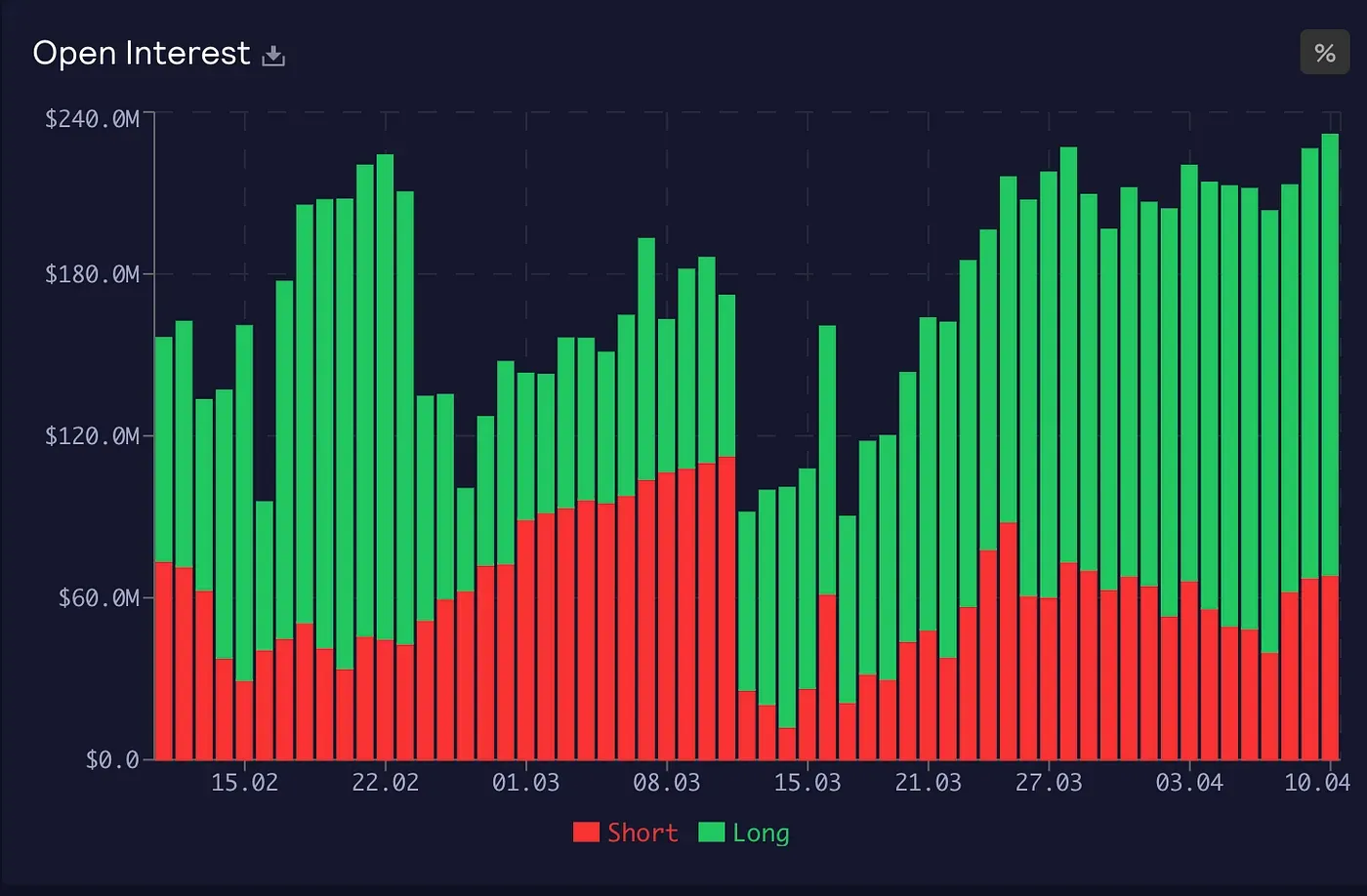

Trader’s Open Interest

同Trader’s PnL,Trader淨開倉方向代表的就是GLP潛在的風險,如果Trader開多倉較多,而最後代幣真的也上漲了,那GLP將會發生虧損,如同Rage Trade也把Trader’s OI作為Delta Neutral的參數之一。

Gas fee、Swap cost與Rebalance freq.

當目前的GLP組成比例與當初避險的比例有改變時,這時候需要Rebalance,Rebalance的頻率 + Swap cost + gas fee就是動態避險的成本了,避險頻率太高則避險成本太高,避險頻率太低可能造成損失,失去避險的效果,因此如何找到最佳化的避險頻率是很重要的。

就現在市場的Delta Neutral Vault來看,還有不少的進步空間,相信在這個熊市裡,能夠透過避險機制創造超額利潤的服務,是很值得投入心力去研究的。

喜欢我的文章吗?

别忘了给点支持与赞赏,让我知道创作的路上有你陪伴。

发布评论…