馬克解讀金融科技 | MarkReadFintech https://www.instagram.com/markreadfintech/ 轉帳幫 TransferHelper - Co-founder & CEO。 用簡單的方式介紹金融科技,希望大家都能享受金融科技帶來的方便與效率。

美國加密貨幣稅務的演進

一、美國加密貨幣市場概況

(一)加密貨幣前景看好

- 隨著聯準會為抑制通膨持續飆升而加速緊縮貨幣政策,經濟情勢正迅速惡化,並可能導致美國經濟進入衰退。

- 美國銀行(BofA)策略分析師在報告中寫道:「通膨衝擊惡化,升息衝擊剛開始,經濟衰退衝擊即將到來。」在這種背景下,現金、波動性、大宗商品和加密貨幣可能會跑贏債券和股票。

(二)美國強化加密貨幣監管環境

- 迫使企業出走潮:

全球半數以上加密貨幣公司的總部都位於美國,隨著美國強化監管,將迫使部分企業放棄美國,另尋其他較放任、自由的監管環境。

- 加速研議相關法規的制定:

- 2021 年 11 月,美國拜登總統簽署的 1 兆美元基建案中包括一項規定,要求數位資產券商明年起開始記錄並向美國國稅局報告交易。

- 呼籲國會盡速通過新立法,要求受保銀行發行穩定幣、與法定貨幣掛鉤的數位資產,如美元或歐元。

二、美國如何監管加密貨幣以及將其納入稅制

(一)監管現況

- 受到國際局勢影響,加速研擬相關法規:

- 受到烏俄戰爭影響,歐美各國相繼推出對俄羅斯的制裁方案,而脫離現有金融體系的加密貨幣,成為背後攻防的重要焦點,因此,美國總統拜登親自下令,要求聯邦政府各機構研究數位貨幣,並考慮制定相應的法規。

- 拜登要求財政部、商務部等機關準備「貨幣的未來」為主題的報告,在報告中解釋加密貨幣扮演的角色,並列出了這次行政命令的目標,包括保護美國消費者及企業、避免系統性風險、負責任地開發及使用數位資產、探索數位美元可能性等等,總計七大項任務。

- 面對法規調整,業界兩派聲浪:

- 加密貨幣交易所Coinbase:贊成監管

全球第二大加密貨幣交易所Coinbase 表示,他們讚賞美國政府,了解到現在是美國創新登上世界舞台的關鍵時刻,期待與監管機構和立法人員合作,Coinbase 一直希望能夠將加密貨幣納入監管,認為只有如此加密貨幣才有辦法走上檯面,獲得更大的成果,為此Coinbase 甚至採取直接上市,並向證券交易委員會遞交加密貨幣管理草案,主動投入監管當中。 - 區塊鏈分析公司Blockchain Intelligence Group:不樂見

區塊鏈分析公司Blockchain Intelligence Group表示,美國政府只要求更多的研究報告,而不是接納加密貨幣,是個不夠有遠見的行為。我們正處於歷史的分水嶺,全世界都在關注數位資產能夠怎樣應用於國家建設,以及為金融交易創造前所未有的透明度。

(二)納入稅制的原因

- 避免富人逃漏稅

投資虛擬貨幣衍生的避稅問題,是導致稅收缺口的重要因素之一。因此,美國財政部認為,如果不像薪資那樣透明,有錢納稅人會隱瞞一半以上的收入,很可能高達數十億美元。拜登政府呼籲銀行和加密貨幣交易所向國稅局申報交易,國稅局將增聘審計人員並升級資訊科技系統,以便「加強稽查富人逃稅」,設法縮小應收稅款與實收稅款之間的稅務差額。 - 將加密貨幣交易收入視為資本收益

美國國稅局要求加密貨幣交易應當和其他形式的財產一樣,需要納稅,根據美國國稅局指出,加密貨幣的利潤和虧損將被視為資本收益,因為加密貨幣是被當做資本資產來使用的。同樣,如果以加密貨幣的形式給員工支付工資、以及獨立承包商和服務提供商提供的加密貨幣支付也都需要納稅。

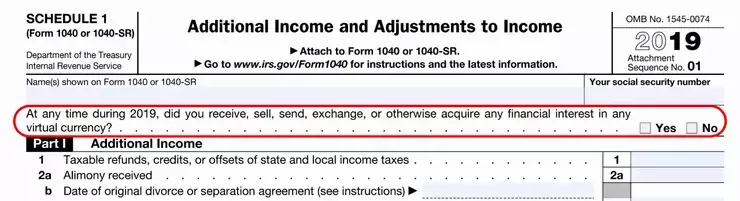

(三)稅表演變歷程

- 2019年開始在稅表中新增加密貨幣問題,但將其放在附表1中,該表是用來聲明「附加收入和收入調整」的資訊,以及讓IRS了解納稅人的加密資產狀況。

- 弊病:上述問題被放在附表中,所以並非每個人都會填寫到。

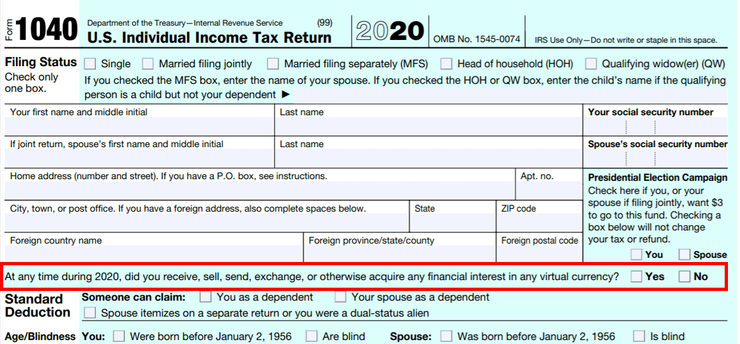

- 2020年的稅表,比起民眾「持有」多少加密資產,更在意透過加密貨幣進行的「交易」。

- IRS 正式將加密貨幣問題移至「1040 所得稅單」首頁,所有納稅人都須作答。

- 稅表問題為「您是否曾接收、販售、發送、交換加密貨幣,或透過加密貨幣獲取任何經濟利益?」IRS採取這一措施是希望能夠遏制任何關於加密貨幣申報的混亂。

- 弊病:沒有明確說明「購買或持有」是否符合加密交易的條件。

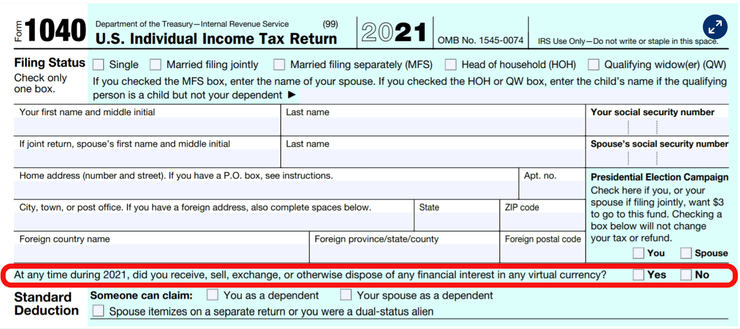

- 2021年美國國稅局公布其最終版1040表格,除維持此問題放在身份資訊正下方外,有針對加密貨幣相關提問進行一些小修改。

- 2021年3月美國國稅局更新其常見問題解答,以澄清「如果您在2020年期間唯一涉及虛擬貨幣的交易是使用真實貨幣購買虛擬貨幣,則無需對1040表問題回答『是』。」

- 2021年表格中,IRS稍微修改了這個問題。「在2021期間的任何時候,你是否接受、出售、交換或以其他方式處置任何虛擬貨幣中的任何經濟利益。」 之前的版本為納稅人是否「以其他方式獲得任何經濟利益」。新的措辭強化了澄清,因為該措辭僅涵蓋構成應稅事項的交易。

三、哪些加密貨幣的行為需要報稅?

(一)需要報稅的情況

出售加密貨幣,或將一種虛擬貨幣兌換成另一種虛擬貨幣、將其用於購買、將其作為付款接收、通過挖礦或質押等方式獲得它。

1. 法幣交易中,將加密貨幣換成法幣

ex、A用 1200 美元從 Coinbase 買了 2 枚以太幣。 幾個月後,A將這 2 枚以太幣賣出去了,成交價 1000 美元。

因為換回了法幣,這個賣的過程就是「應稅事件」。 她需要在 IRS 的表格裡申報 200 美元的資本損失。 由於不是增益,這筆交易可以免稅。

(*法幣交易:即通過法定貨幣購買,出售或交易數字資產。)

(*應稅事件:指引來或實現了利潤的情形。)

2. 幣幣交易

ex、B用 250 美元買了 5 枚萊特幣。 持幣幾個月後,B用這 5 枚萊特幣買了 0.5 枚以太幣。 當時,5 枚萊特幣的市值已經漲到了 400 美元。這筆幣幣交易也是「應稅事件」,IRS 會將其視為「資產處置」,處置完後有 150 美元的資本增值,也需要報稅。

3. 用加密貨幣購買商品或服務

ex、C有 5 枚比特幣,全都是在 2014 年之前,以一枚 100 美元的價格買入的。 後來,C用其中 3 枚比特幣買了新車,價值 51,000 美元。對 IRS 來說,這也算是「應稅事件」,因為C「處置」了比特幣,才換來新車。 整個過程產生了 50,700 美元的資本增益。

4. 其它方式「獲得」加密貨幣

ex、D是名礦工,他每天都可以挖出 0.5 枚比特幣。而這 0.5 枚比特幣是筆「收入」,一旦賣出去,就實現了資本利得。此外,如果是通過質押、硬分叉、獎勵、工資收入等其他方式獲得了加密貨幣,都算是這一類「應稅事件」。 不過,IRS 只對其中一小部分做了清晰的界定,大部分都還是灰色地帶。

(*「硬分叉」和「軟分叉」是可以在區塊鏈上執行的兩種更新或協議更改。「硬分叉」會創建一個全新的區塊鏈,而「軟分叉」更像是一種反向兼容的選擇性更新,不會產生任何新鏈。)

(二)不需要報稅的情況

用美元購買並持有加密貨幣,或者只是在您的錢包之間轉移數字資產。

1. 買幣和持幣

如果只是買比特幣等加密貨幣,然後一直存在錢包裡,那就不需要報稅,因為這時還沒有實現任何資本利得或損失。 只有在賣的時候,才算得上「處置」,實現資本增益。

2. 在自己的錢包間轉帳

假如你有兩個錢包,在它們間轉帳也不算是「處置」加密資產。 轉完帳,你依然持有這些加密貨幣,因此這不算是「應稅事件」。 但是,硬分叉不算「轉帳」,只算另類的「獲得」。

四、政府如何監管民眾是否有誠實申報稅額?

(一)稅收政策嚴謹:

- 不管是中心化還是去中心化金融,都要老實交代自己做了什麼,並把數據交給中心化的稅務機關和稅務、會計公司。

(二)國稅局(IRS)-1099報告系統:

- 主流交易所如 Coinbase、Gemini、Kraken 會把某些類型的交易活動報告給 IRS,體現在 1099-K 等表格中。1099 系列表格的目的就是了解納稅人的「非雇傭性收入」。 年底,納稅人和 IRS 各有一份 1099 系列表格的副本。

- 如果交易所把 1099 表格交上去了,但 IRS 發現你沒有在報稅時提到加密貨幣收入,你的交易所帳戶就會被暫停,並收到一封自動發出的 CP2000 郵件,警告你還有應稅收入沒有申報,請儘快履行納稅義務。

(三)與業界合作-區塊鏈分析公司,如 Chainalysis:

- 除了 1099 系列表格,IRS 還會攜手專業的區塊鏈分析公司,如 Chainalysis,直接查鏈上交易記錄。所以,查逃稅和洗錢,皆難不倒IRS。

五、台灣未來是否會將加密貨幣納入稅制?

(一)目前金融監管現況

- 台灣對於加密貨幣合規態度無明確界定,現階段是納入洗錢防制法管理,金管會為執行單位,在洗錢防制上由FATF引導各國法規與監管,而加密貨幣產生監管難題,主因是難以定性。加密貨幣到底該屬於貨幣、證券或是數位點數,因為定性不易,導致不容易產生主管機關。

(二)針對加密貨幣相關交易的納稅說法

- 財政部目前將加密貨幣歸類為「虛擬通貨」,並依照既有虛擬通貨的課稅方式進行相關課稅作業,主要分為兩種:

1、經主管機關金管會核定具證券性質的虛擬通貨(STO),目前國內還沒有案例

- 虛擬通貨(STO)屬於有價證券,買賣應課徵證交稅,免課營業稅

- 其交易所得則屬於證交所得,但目前停徵證所稅,而如果是公司,則要將所得計入基本所得額計稅。

2、非證券性質的虛擬通貨,例如魷魚幣、狗狗幣等,可能就會歸類於此。

- 在營業稅方面,如果屬於支付工具,就並非營業稅課稅範圍,但虛擬通貨平台營業人收取的服務費、手續費,就要課徵營業稅。

(*虛擬通貨:指運用密碼學及分散式帳本技術或其他類似技術,表彰得以數位方式儲存、交換或移轉之價值,且用於支付或投資目的者。)

(三)台灣未來納稅是否採取新方式?

- 看完美國納稅新制,反觀台灣監管視角,我們和美國同樣都把加密貨幣視為「數位資產」與「商品」,因此,若是按照美國將加密貨幣納入稅制的原因,台灣未來也有機會將加密貨幣交易收入視為資本收益,要求加密貨幣交易應當和其他形式的財產一樣,需要納稅,只不過納稅與否,可能還是要回歸到如何定奪加密貨幣的屬性以及其管轄機關的責任歸屬上。

六、馬克碎念

- 虛擬貨幣課稅的問題在台灣一直都處於模糊的地帶,隨著金管會實施相關實名制的規範後,稅局對於課稅來源的掌握就更容易。但其實台灣沒有跟美國有一樣的條件,可以強迫國際的虛擬貨幣交易所遵守相關的規範,換句話說若是真的實施跟美國一樣的課稅法則,大部分的人還是會選擇直接使用國外的交易所,用這樣的方式來避免課稅的問題。

- 如此一來不但不能達到平等課稅的原則,相關產業也會受到衝擊,更糟的是讓資金走出境外,反而不好掌握與追蹤。不過這不只是台灣稅務機關的課題而已,很多國家也遭遇到相同的狀況,這個問題要完美的解決,可能還是要仰賴國際間的互相合作,依目前的狀況稅務機關應該是只會瞄準大咖來開刀,所以大家其實不用過於緊張。

參考資料

1、https://www.cnbc.com/2022/03/23/theres-a-tricky-virtual-currency-question-on-your-tax-return.html

3、https://www.blocktempo.com/case-analysis-irs-sending-warning-letters-to-crypto-investors/ 美國國稅局(IRS)如何向加密貨幣投資人課稅?

4、https://www.blocktempo.com/irs-says-it-is-sending-warning-letters-to-us-cryptocurrency-owners/ 加密貨幣報稅教學

5、https://rich01.com/crypto-legality-problem-2021/ 在台灣加密貨幣要繳稅嗎?以及投資加密貨幣是否合法(2021/12)

6、https://www.money101.com.tw/blog/所得稅-懶人包-稅法改制-重點 台灣2022繳稅重點懶人包

7、https://www.pwc.tw/zh/publications/topic-tax/assets/us-tax.pdf 美國稅務介紹

8、https://www.managertoday.com.tw/articles/view/55997 台灣課稅項目

9、https://www.abmedia.io/202111114-lawyer-arthur-huang-crypto-tax-comments 在台灣加密貨幣是否要課稅,如何認定?

10、https://www.blocktempo.com/bank-of-america-warns-recession-shock-is-coming-says-crypto-could-outperform-stocks/ 經濟衰退,加密貨幣可能跑贏美股

11、https://news.cnyes.com/news/id/4804679 全球頂尖加密貨幣企業 逾半數位於美國 監管趨緊恐引爆出走潮

喜欢我的文章吗?

别忘了给点支持与赞赏,让我知道创作的路上有你陪伴。

发布评论…